Le Conseil de la Concurrence a émis, jeudi 24 août, un avis détaillé sur l’état du fonctionnement concurrentiel du marché des assurances au Maroc, et ce, en se basant sur trois principaux axes : le marché du point de vue réglementaire, le marché sous l’angle de la concentration et le cadre de régulation. « L’analyse du marché de l’assurance a révélé des indices de risques concurrentiels susceptibles d'entraver son fonctionnement concurrentiel », estime le Conseil. Il souligne que ces questions doivent être examinées au cas par cas dans le cadre d’une procédure contradictoire. En attendant, le Conseil se réserve le droit d’ouvrir une enquête à ce sujet.

Une faible couverture de la population

Malgré les réformes réglementaires et les mesures incitatives destinées à stimuler le développement du secteur des assurances, la couverture de la population demeure faible. C'est le constat du Conseil dirigé par Ahmed Rahhou, étayé par les résultats du Baromètre de l’assurance inclusive publié par l’Autorité de Contrôle des Assurances et de la Prévoyance Sociale (ACAPS) en 2023.

Selon ce Baromètre, 26 % des répondants ont indiqué avoir une assurance automobile, 6 % ont une assurance liée à l’épargne (retraite, capitalisation ou éducation), 4 % possèdent une assurance habitation, 3 % une assurance décès, 3 % une assurance santé complémentaire auprès d’une EAR (Entreprise d’Assurance et de Réassurance) privée (contre 32 % bénéficiant de l’AMO) et moins de 1 % ont déclaré avoir une autre forme d’assurance (assistance, invalidité, assurances sportives et loisirs, entre autres). Le Conseil attribue cette faible pénétration à l'insuffisance de revenus des consommateurs, à un manque d'information sur les produits et à une méconnaissance des fourchettes de prix des assurances. D'où son appel à « redoubler les efforts pour accroître le taux de pénétration et intégrer l'assurance dans le quotidien des Marocains ».

Un marché verrouillé

Le Conseil note la persistance de nombreuses barrières affectant négativement la concurrence dans le secteur. Il cite notamment les conditions de sortie offrant un pouvoir discrétionnaire au régulateur sectoriel, en l’occurrence l’ACAPS.

Il pointe également des barrières d'entrée élevées, notamment l'exigence d'un capital social de 50 millions de dirhams pour les entreprises d'assurances et un fonds d’établissement de même montant pour les entreprises d’assurances mutuelles. Ces critères, selon le Conseil, découragent les PME souhaitant innover ou introduire de nouveaux produits sur le marché.

Pour preuve, en 22 ans depuis la libération du secteur, le nombre d'entreprises d’assurance et de réassurance est passé de 19 en 2001 à 26 en 2023, avec l’arrivée des acteurs Takaful. La dynamique d’entrée et de sortie sur le marché de l’assurance est très restreinte à cause des barrières juridiques, limitant l'accès de nouveaux concurrents et freinant l'instauration d'une véritable concurrence, ajoute-t-il.

Le Conseil mentionne aussi l'exigence d'un diplôme universitaire pour accéder au marché, excluant ainsi des compétences potentielles issues d'autres formations.

L’avis du Conseil pointe du doigt le système actuel d’agrément des intermédiaires d’assurances, qui présente plusieurs insuffisances et constitue un frein à l’accès direct des candidats au marché. Selon le Conseil, le cadre actuel prive également le marché national de l’investissement étranger et du savoir-faire qu’il pourrait apporter.

Concernant la régulation du marché des assurances, le Conseil considère le cadre comme étant figé, ce qui limite l'évolution du marché, notamment à cause de l'intervention des professionnels dans les décisions réglementaires.

Une offre limitée et peu innovante

Au-delà de la régulation, l'offre assurantielle est jugée « restreinte » et « peu innovante » avec une présence de segments d’assurance fragiles, et un potentiel inexploité du canal de la bancassurance.

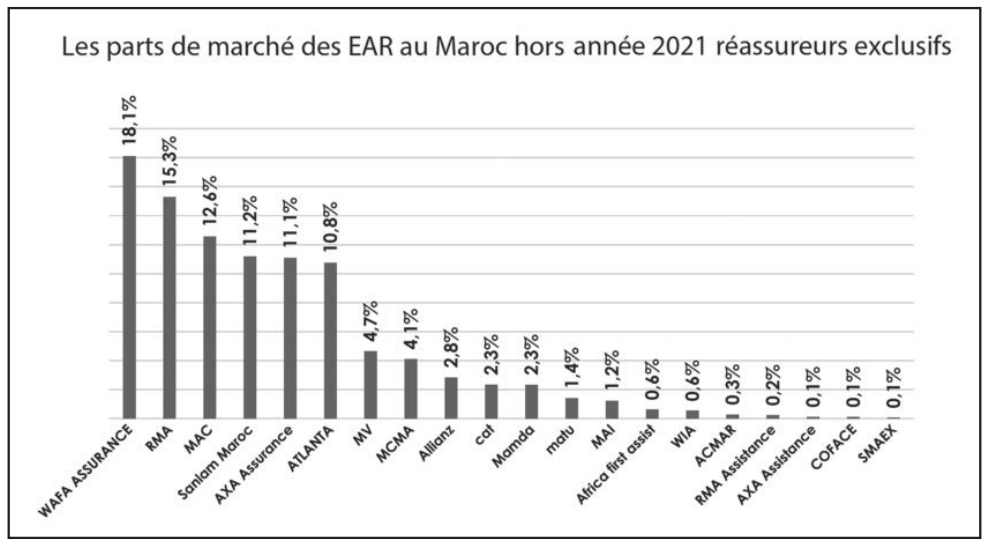

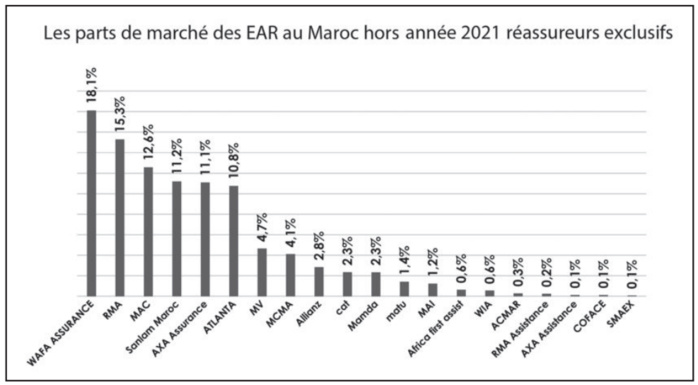

Dans un marché où la tendance se dirige, ces dernières années, vers les opérations de fusion par absorption, les trois premières entreprises d’assurance et de réassurance concentrent 46 % de la production globale, les quatre premières 57,20 % et les six premières près de 80 %.

La concentration est encore plus marquée en assurance-vie, où 70 % du marché est détenu par les 3 premières EAR, tandis que pour l’assurance non-vie, les 5 premières EAR concentrent 75 % du marché. Face à cette situation, le Conseil affirme qu'il surveillera de près ces marchés, en particulier l'assurance automobile qui représente une grande part des primes émises.

Le Conseil insiste, dans ce sens, sur la nécessité de moderniser l'offre assurantielle au Maroc en initiant des réformes légales, en ouvrant l'assurance non-vie au secteur bancaire et en développant des offres plus inclusives et innovantes, tout en digitalisant les contrats.

Les insuffisances pointées par le Conseil de la Concurrence ne passent pas inaperçues pour les acteurs du secteur des assurances, notamment l’Association des intermédiaires et entrepreneurs des assurances (AIEA). Laquelle pointe du doigt le fait que le Conseil parle de « concentration » au lieu de « monopolisation » des ventes dans le marché, critiquant « le flou » terminologique et conceptuel de l’avis en question.

« Alors qu’il est censé mettre le point, avec des preuves, sur les violations marquant le marché des assurances, notamment la monopolisation et la collusion entre les acteurs, le Conseil de la Concurrence n’a nié ni confirmé l’existence de cela », souligne le président de l’AIEA, Youness Boubakri, ajoutant que l’avis de l’institution « n’a pas fourni des données claires et tangibles sur les déséquilibres entachant la concurrence loyale et libre dans le secteur des assurances ».

Le même professionnel critique le fait que le Conseil s’est limité à la critique du rôle de l’ACAPS qui joue le rôle d'organisme de régulation sans pour autant s’attarder sur les formes de manipulation que subissent les intermédiaires des assurances dont plusieurs ont fait faillite, selon ses termes.

Le consommateur, le maillon faible

La complexité des contrats d'assurance fait que le consommateur, même bien informé, peine à comprendre ses droits et les exclusions du contrat en question. De plus, la multiplicité des acteurs complique le traitement des sinistres, désavantageant le consommateur face à l'assureur, l'intermédiaire, les experts ou les garagistes par exemple. Le Conseil pointe également du doigt la non-réglementation de certains métiers, comme celui d'expert en assurance automobile, ce qui peut affecter leur impartialité.

De même, la profession de médiateur, bien que précieuse, reste mal connue des citoyens et sa valeur est mise en question lorsque sa rémunération provient des assurances.

De même, la profession de médiateur, bien que précieuse, reste mal connue des citoyens et sa valeur est mise en question lorsque sa rémunération provient des assurances.

Mina ELKHODARI