![Thésaurisation au Maroc : Quand le « cash » se cache des radars ! [INTÉGRAL] Thésaurisation au Maroc : Quand le « cash » se cache des radars ! [INTÉGRAL]](https://www.lopinion.ma/photo/art/default/77397206-56259811.jpg?v=1702888514)

Dans plusieurs pays européens, il est interdit de débourser une grande somme en liquide. En France par exemple, les transactions de plus de 1.000 euros en liquide sont bannies. Au Maroc, il n’y a aucun plafond. Au Royaume, où le cash est toujours « roi », un individu peut conclure l’achat d’un appartement ou d’une voiture en liquide, sans difficulté, du moment que l’identité de l’acheteur est connue. Cette souplesse monétaire crée une dynamique soutenue de la demande pour le cash. C’est ce qui ressort d’un document de recherche sur le « cash non transactionnel » de Bank Al-Maghrib (BAM) et qui relève que durant les deux dernières décennies, le Maroc a connu une croissance annuelle moyenne de la fiduciaire de l’ordre de 8%, soit le double du taux de croissance moyen du PIB sur cette même période.

Une dynamique qui se consolide avec les incertitudes conjoncturelles, comme en témoigne la hausse spectaculaire et brusque de la demande de cash en 2020 (+20%), bien que les possibilités d’utiliser le cash dans le cadre de transactions courantes aient été drastiquement réduites par les mesures sanitaires. Car oui, la dimension psychologique, associée à la détention de cash en tant que « réserve de valeur », lui confère également un rôle stabilisateur en période de crise, améliorant la résilience des économies confrontées à des chocs de grande ampleur. Mais cette circulation massive du liquide pose avec acuité, selon les économistes de BAM, la problématique de la thésaurisation qui « consiste à conserver en dehors du circuit économique des actifs monétaires liquides (billets de banque essentiellement) de sorte que ces avoirs ne puissent pas être mobilisés sous forme d’épargne et investis de manière productive dans l’économie ». Un phénomène d’envergure qui pourrait être maîtrisé ou, du moins, en partie grâce aux nouveaux billets de banque et pièces de monnaie dans la mise en circulation a été annoncée par la Banque Centrale. L’objectif à terme est de garder dans le marché que ces billets, selon un communiqué de BAM, intègrent plusieurs éléments de sécurité à la pointe de la technologie, tels que le fil de sécurité à trois fenêtres, l’encre magnétique à couleur changeante, l’impression en relief et l’image latente.

Une dynamique qui se consolide avec les incertitudes conjoncturelles, comme en témoigne la hausse spectaculaire et brusque de la demande de cash en 2020 (+20%), bien que les possibilités d’utiliser le cash dans le cadre de transactions courantes aient été drastiquement réduites par les mesures sanitaires. Car oui, la dimension psychologique, associée à la détention de cash en tant que « réserve de valeur », lui confère également un rôle stabilisateur en période de crise, améliorant la résilience des économies confrontées à des chocs de grande ampleur. Mais cette circulation massive du liquide pose avec acuité, selon les économistes de BAM, la problématique de la thésaurisation qui « consiste à conserver en dehors du circuit économique des actifs monétaires liquides (billets de banque essentiellement) de sorte que ces avoirs ne puissent pas être mobilisés sous forme d’épargne et investis de manière productive dans l’économie ». Un phénomène d’envergure qui pourrait être maîtrisé ou, du moins, en partie grâce aux nouveaux billets de banque et pièces de monnaie dans la mise en circulation a été annoncée par la Banque Centrale. L’objectif à terme est de garder dans le marché que ces billets, selon un communiqué de BAM, intègrent plusieurs éléments de sécurité à la pointe de la technologie, tels que le fil de sécurité à trois fenêtres, l’encre magnétique à couleur changeante, l’impression en relief et l’image latente.

Combien de « cash » caché ?

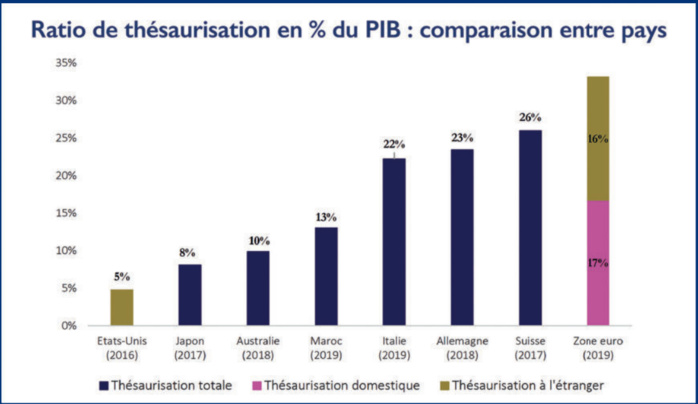

Ceci dit, et afin de déterminer le niveau de thésaurisation sous nos cieux, les analystes ont, tout d’abord, étudié la demande de cash par groupe de coupures (forte valeur faciale vs faible valeur faciale) afin d’évaluer leur sensibilité aux variations de différents déterminants, tels que le revenu et les taux d’intérêt. Ils ont ensuite procédé à l’estimation du cash thésaurisé en se basant sur trois techniques distinctes (méthode des ratios, méthode de la durée de vie et méthode de la saisonnalité).

L’analyse précise d’emblée que la demande pour la plus large coupure de 200 MAD a fortement progressé durant les dernières années. Le billet de 200 MAD représente 75% du total de la fiduciaire en valeur au Maroc en 2022, contre seulement 47% en 2000, précise-t-on de même source.

Les résultats issus de ces différentes méthodes s’accordent sur la tendance haussière du cash non transactionnel et sur des montants potentiellement thésaurisés très élevés. La part des billets de 100 MAD et de 200 MAD détenue pour des motifs non transactionnels aurait fortement progressé depuis le début du millénaire et fluctuerait, selon les hypothèses retenues, entre 60% et 80% de leur valeur en 2021, précise le document de BAM. Ces résultats sont robustes à un large éventail d’hypothèses de référence et s’alignent avec les ordres de grandeur estimés des travaux empiriques menés dans d’autres pays, souligne le rapport, tout en précisant que ces chiffres estimés doivent être interprétés « avec précaution étant donné les limites techniques intrinsèques de chacune des méthodes d’estimation utilisées et de leur rationalité ».

Nous pouvons ainsi imaginer que les billets transitant par l’économie informelle ou par l’économie souterraine ont des caractéristiques et un cycle de vie différents de ceux transitant uniquement par les circuits formels. La durée de vie des billets « non formels » pourrait ainsi être plus longue que celle des billets utilisés dans le cadre de transactions courantes formelles, sans pour autant que ces billets ne soient thésaurisés. Dans ce cas, les estimations réalisées incluent une part de la demande de cash non thésaurisée utilisée dans des sphères non formelles, ajoutent les analystes de la Banque Centrale, notant que ces estimations de l’épargne des ménages non bancarisés qui pratiquent une « thésaurisation forcée » ne sont pas corrigées.

Traiter le problème à la source

Dans ce sillage, les économistes de Jouahri relèvent que les émissions de nouvelles séries dans le futur (en particulier pour les billets de 100 MAD et 200 MAD, ou si l’émission d’une plus large coupure est envisagée) sont l’occasion d’implémenter des techniques de suivi des billets pour obtenir des estimations plus précises du volume de billets utilisés dans le cadre des transactions courantes, ceux dont la vélocité est plus faible et enfin ceux thésaurisés. Une démarche désormais facilement envisageable étant donné la nouvelle génération de billets précitée.

Le rapport appelle, par ailleurs, à poursuivre les travaux d’analyse des déterminants du cash au Maroc en se concentrant sur des facteurs clés tels que l’évasion fiscale et l’évolution de la fiscalité qui est étroitement liée à la taille du secteur informel intensif dans l’usage du cash.

Par ailleurs, la poursuite des actions réduisant les sphères closes de l’économie marocaine et les efforts d’inclusion financière et de bancarisation des populations aideront à maîtriser les niveaux de cash qui « échappent » sur des durées longues au radar des autorités. Les analystes insistent également sur la réduction du poids de la fiduciaire « informelle » qui passe également par l’encouragement des moyens de paiement digitaux, quitte à offrir davantage d’incitations pour les paiements électroniques.

Le document aborde, in fine, la réduction du cash informel qui pourrait aussi potentiellement trouver appui dans l’émission d’une Monnaie Numérique de Banque Centrale (MNBC) inclusive qui remplirait l’essentiel des caractéristiques de la monnaie fiduciaire.

Trois questions à El Mehdi Ferrouhi « La méfiance envers les établissements de crédit conduit à une plus grande rétention de liquidités »

Professeur d’économie à l’Université Ibn Tofail à Kénitra, El Mehdi Ferrouhi répond à nos questions.

- L’économie souterraine ou informelle génère des billets qui sont ensuite thésaurisés plus longuement que ceux générés par l’économie formelle, selon la Banque Centrale. Quelle est votre lecture de ce phénomène ?

Plusieurs facteurs expliquent cette situation. D’abord, les transactions dans l’économie souterraine se font généralement en cash, ce qui encourage la thésaurisation. Egalement, et pour des raisons culturelles et de confidentialité, le stockage du cash se fait également en liquide. Un autre facteur est la peur de la traçabilité de crainte de la taxation des activités non déclarées. En effet, l’un des leviers de l’économie souterraine est l’absence de fiscalité. La méfiance envers les établissements de crédit, le manque d’accès à ces établissements, ainsi que le manque de communication conduisent également à une plus grande rétention de liquidités. Le cash non transactionnel au Maroc interpelle puisque ses montants représenteraient en 2019 près de 13% du PIB. La crise sanitaire du Covid-19 situerait ces montants à près de 20% du PIB en 2020 et 2021. Est-ce que la bancarisation de cette catégorie informelle devrait-elle alléger l’impact sur l’économie nationale ? Je pense que la bancarisation des activités informelles pourrait alléger l’impact sur l’économie nationale. En effet, la bancarisation permettrait de favoriser l’inclusion financière en ouvrant de nouvelles opportunités de financement, de placement et d’investissement, ainsi que l’accès aux services bancaires et financiers pour les personnes et entreprises exclues du système formel. La bancarisation permettrait également de réduire l’évasion fiscale vu la traçabilité des fonds et, par ricochet, réduirait l’évasion fiscale, ce qui augmenterait les recettes fiscales. Enfin, la bancarisation permettrait également d’améliorer la stabilité financière en réduisant les risques liés à l’instabilité du secteur informel, situation que nous avons tous vécue lors de la crise sanitaire et qui a montré la faiblesse du secteur informel face aux imprévus. Cependant, il faudrait également que les mesures incitatives à la bancarisation ne pénalisent pas les acteurs opérant dans l’économie informelle.

- Quelles seraient les conséquences d’une « déthésaurisation » soudaine massive sur la politique monétaire ?

La déthésaurisation soudaine et massive aurait plusieurs conséquences importantes et profondes sur la politique monétaire. En effet, cela augmenterait la masse monétaire, ce qui pourrait conduire à une hausse de l’inflation, si l’offre de monnaie dépasse sa demande. Cette situation pousserait la Banque Centrale à une révision à la hausse du taux directeur, par exemple. Egalement, la déthésaurisation soudaine et massive pourrait avoir un impact négatif sur l’instabilité des taux de change et entraîner une dévaluation du dirham. Mais cela permettrait également aux banques de disposer de plus de liquidité, entraînant ainsi une augmentation de leurs capacités de financement des ménages et des projets.

- La Banque Centrale a mis en circulation une nouvelle catégorie de billet. Aura-t-elle un rôle à jouer dans la limitation de la propagation de cette liquidité qui circule, je crois, depuis 2005 ?

La nouvelle émission de billets de 100 dirhams et de nouvelles pièces ne peut pas contribuer à réduire l’inflation, mais peut au contraire conduire à son augmentation. En théorie, l’augmentation de la masse monétaire entraîne une augmentation de l’inflation. Mais je crois que la nouvelle émission n’aura aucun impact sur l’inflation (ni positif ni négatif), car il s’agit logiquement d’un remplacement partiel des anciens billets et pièces en circulation. Même si cela ne remplace pas les anciens billets et pièces, je pense que l’impact sur l’inflation sera très limité. Je crois que les motivations de ces nouvelles émissions ne sont pas essentiellement économiques, mais visent plutôt, en premier lieu, à renforcer la sécurité des billets, comme l’indique le communiqué de la Banque du Maroc. En effet, le billet de 100 dirhams est doté des derniers éléments de sécurité afin de lutter contre la contrefaçon. Le deuxième motif de ces nouvelles émissions est de mettre en valeur les compétences marocaines travaillant à Dar As-Sikkah, ainsi que de mettre en avant l’indépendance financière du Royaume. Le troisième motif est de mettre en valeur les réalisations du Royaume.

Recueillis par M. EL.

Dar As-Sikkah : Nouvelle génération de monnaie

24 novembre 2023, Bank Al-Maghrib a annoncé l’émission de nouveaux billets de banque et de pièces de monnaie, notant que la fiduciaire en cours de circulation actuellement restera légalement échangeable sur le marché. Le directeur de Dar As-Sikkah, Hassan Regraga, a indiqué dans une déclaration à la presse que toutes les étapes depuis la conception jusqu’à la production de cette nouvelle série de billets de banques et de pièces de monnaie ont été réalisées par les compétences marocaines de son établissement. Le responsable a, dans ce sens, relevé que depuis l’émission de la série précédente en 2011, le Maroc a poursuivi, sous l’égide de Sa Majesté le Roi Mohammed VI, son essor dans tous les domaines (économique, socioculturel et sportif, etc.), ajoutant que cette dynamique s’est reflétée au niveau de cette nouvelle série.

Évoquant les thématiques choisies, Regraga a relevé que le nouveau billet de 100 dirhams met en exergue le patrimoine culturel du Sahara marocain, son développement socio-économique et son ouverture sur l’Afrique. Pour ce qui est de la nouvelle série des pièces de monnaie, les thématiques choisies regroupent l’agriculture pour la pièce de 10 centimes, le développement durable et l’environnement pour la pièce de 20 centimes, la diversité culturelle pour la pièce de ½ dirham, la souveraineté nationale pour la pièce de 1 dirham, le développement du Sahara marocain pour la pièce de 5 dirhams, et le développement et l’infrastructure pour la pièce de 10 dirhams, a-t-il fait valoir.

Évoquant les thématiques choisies, Regraga a relevé que le nouveau billet de 100 dirhams met en exergue le patrimoine culturel du Sahara marocain, son développement socio-économique et son ouverture sur l’Afrique. Pour ce qui est de la nouvelle série des pièces de monnaie, les thématiques choisies regroupent l’agriculture pour la pièce de 10 centimes, le développement durable et l’environnement pour la pièce de 20 centimes, la diversité culturelle pour la pièce de ½ dirham, la souveraineté nationale pour la pièce de 1 dirham, le développement du Sahara marocain pour la pièce de 5 dirhams, et le développement et l’infrastructure pour la pièce de 10 dirhams, a-t-il fait valoir.

![Thésaurisation au Maroc : Quand le « cash » se cache des radars ! [INTÉGRAL] Thésaurisation au Maroc : Quand le « cash » se cache des radars ! [INTÉGRAL]](https://www.lopinion.ma/photo/art/grande/77397206-56259811.jpg?v=1702888514)

![Thésaurisation au Maroc : Quand le « cash » se cache des radars ! [INTÉGRAL] Thésaurisation au Maroc : Quand le « cash » se cache des radars ! [INTÉGRAL]](https://www.lopinion.ma/photo/art/grande/77397206-56259876.jpg?v=1702888447)

![Thésaurisation au Maroc : Quand le « cash » se cache des radars ! [INTÉGRAL] Thésaurisation au Maroc : Quand le « cash » se cache des radars ! [INTÉGRAL]](https://www.lopinion.ma/photo/art/default/77397206-56259876.jpg?v=1702888454)