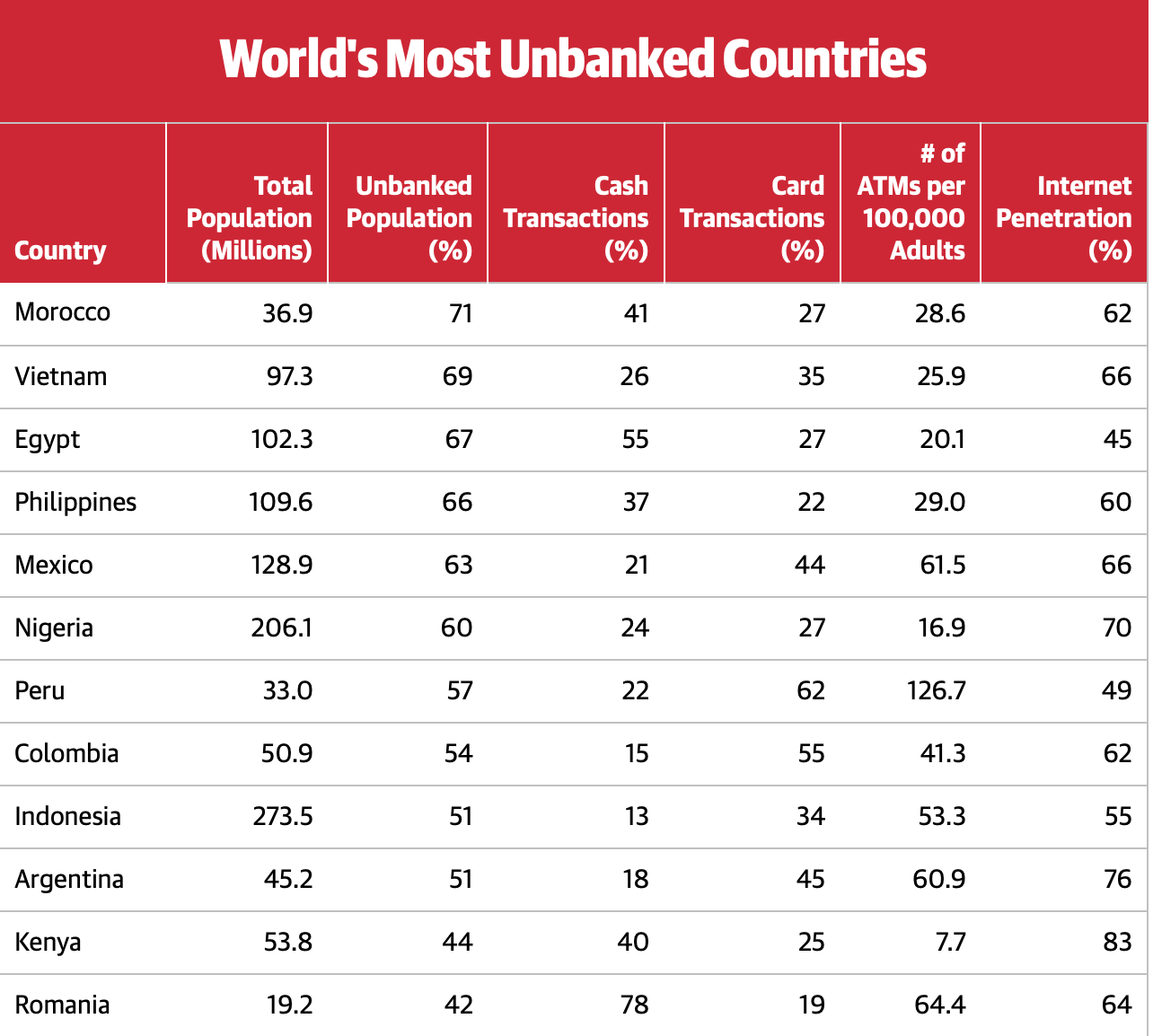

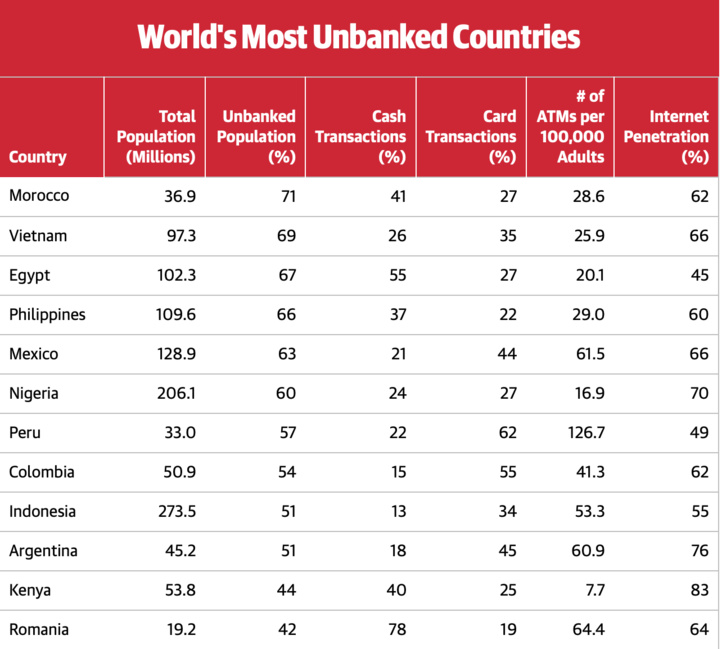

Tous les efforts de la banque centrale consentis depuis des années n’ont pas beaucoup aidé à réduire le phénomène de non-bancarisation. Parmi les dix pays les plus non bancarisés, le Maroc arrive en tête de liste avec 71 %, soit 26,19 millions de personnes non bancarisées. Le Vietnam suit avec une population non bancarisée de 69 %, puis l’Égypte avec 67 %. Il est à noter qu’au moins la moitié de la population des dix premiers pays n’est pas bancarisée, relève l’étude.

L’inclusion financière: au cœur des préoccupations des pouvoirs publics

Ces statistiques vont à l’encontre de l’ambition affichée depuis 2007 par Bank Al-Maghrib qui promeut l’inclusion financière à travers la promotion à l’accès aux services financiers formels. En effet, pour rappel la promotion de l’inclusion financière s’est inscrite dans les orientations et objectifs stratégiques de Bank Al-Maghrib afin de surmonter les obstacles à l’accès aux services financiers formels et de favoriser un usage responsable et régulier au profit de la population, tous segments confondus. D’ailleurs, une étude réalisée par Bank Al-Maghrib (BAM) et la Banque Mondiale (BM), en avril 2021, recommande des programmes d’éducation financière au Maroc afin de fournir des informations sur les produits disponibles pour les transferts de fonds ainsi que leur tarification et fonctionnement.

Par ailleurs, selon la Banque mondiale, l’inclusion financière représente " la possibilité pour les individus et les entreprises d’accéder à moindre coût à toute une gamme de produits et de services financiers utiles et adaptés à leurs besoins (transactions, paiements, épargne, crédit et assurance) proposés par des prestataires fiables et responsables ". L’accès à un compte d’opérations courantes constitue donc la première étape vers une inclusion financière entière, en ouvrant la voie au dépôt d’argent, mais aussi à l’envoi et la réception de paiements.

Covid-19, un "catalyseur insuffisant"...

Au cours de l'année écoulée, un nombre record de nouveaux comptes ont été ouverts dans le monde entier par des entreprises fournissant des services d'argent mobile, de fintech et de banque en ligne. Toutefois, cela ne suffirait pas à renforcer la participation économique et à éradiquer l'extrême pauvreté d'un coup de baguette magique. Une étude publiée l'année dernière par la banque centrale des Philippines, qui est devenue en 2007 la première autorité monétaire à créer un bureau dédié à l'inclusion financière, explique que "plus de 50 millions d'individus ne sont pas bancarisés sur une population adulte totale de 72 millions, et près de la moitié d'entre eux (45 %) ont mentionné le manque d'argent comme principale raison de ne pas avoir de compte".

Manque d'information ou manque de transparence? Nul ne saurait la réponse, car l’insuffisance de revenus, les coûts élevés des services, les taux d’intérêt élevés, les conditions contraignantes d’accès au crédit, sont autant de raisons invoquées par ces populations non-bancarisées. Et contrairement à ce que l’on pense, ce ne sont pas que les populations à revenus modestes qui sont réticents, une frange de riches aussi.