L’épisode est digne d’une comédie burlesque : le 10 janvier, l’Association professionnelle des banques et établissements financiers (ABEF) algérienne diffuse une note confidentielle dans laquelle elle informe les banques de la place de la décision des autorités algériennes d’interdire “toute opération de domiciliation pour les contrats de transport qui prévoient le transbordement et le transit via les ports marocains”.

Sauf que trois semaines plus tard, la même association annonce un revirement de situation. Dans une seconde missive, l’ABEF porte à la connaissance des importateurs qu’ils sont autorisés à “procéder à la domiciliation de toutes les opérations d’importation de produits, notamment ceux périssables, et en particulier les viandes, dont la date d’embarquement à bord des navires est antérieure au 10 janvier”.

Devant cette apparente confusion, les médias algériens proches du pouvoir se sont empressés de démentir un quelconque volte-face, insistant sur le fait que l’interdiction du transbordement via les ports marocains est toujours en vigueur. Alors que le Maroc ne s’est pas départi de son flegme habituel, cette affaire a confirmé le rôle vital que joue désormais Tanger Med pour plusieurs pays, particulièrement l’Algérie.

Sauf que trois semaines plus tard, la même association annonce un revirement de situation. Dans une seconde missive, l’ABEF porte à la connaissance des importateurs qu’ils sont autorisés à “procéder à la domiciliation de toutes les opérations d’importation de produits, notamment ceux périssables, et en particulier les viandes, dont la date d’embarquement à bord des navires est antérieure au 10 janvier”.

Devant cette apparente confusion, les médias algériens proches du pouvoir se sont empressés de démentir un quelconque volte-face, insistant sur le fait que l’interdiction du transbordement via les ports marocains est toujours en vigueur. Alors que le Maroc ne s’est pas départi de son flegme habituel, cette affaire a confirmé le rôle vital que joue désormais Tanger Med pour plusieurs pays, particulièrement l’Algérie.

Question de taille

Grâce à une toile savamment tissée, le port marocain s’affirme désormais comme un pôle incontournable dans la région de la Méditerranée occidentale, et bien au-delà. “Depuis plusieurs années, les ports d’Algérie, de Tunisie et de Libye dépendent directement du transbordement à partir de Tanger Med”, nous apprend un responsable dans les activités portuaires.

Pourquoi cette prédominance ? Dans le domaine portuaire, c’est la taille qui compte. “Imaginons un bateau venant de Chine transportant 20.000 conteneurs. Pour des raisons de coûts et de temps, il ne peut pas s’arrêter à chaque port pour déposer 400 ou 500 conteneurs. Il s’arrête donc dans les grands ports pour déposer 4.000 ou 5.000 conteneurs. Et après, des navires de plus petites tailles les acheminent vers des ports à proximité”, nous explique El Mostafa Fakhir, expert du transport et de la logistique.

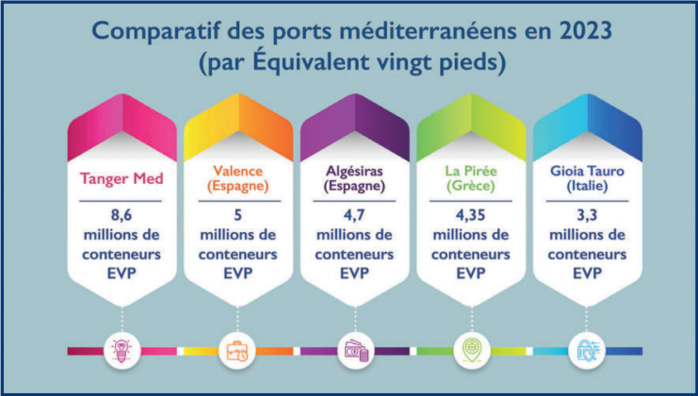

Avec plus de 8 millions de conteneurs traités en 2023, Tanger Med est de loin le plus grand port du bassin méditerranéen. Grâce à sa vaste infrastructure, il est en mesure d’accueillir les méga-porte-conteneurs du monde entier, et de fournir l’espace nécessaire pour le déchargement, le stockage et le transfert des conteneurs vers d’autres navires. Cette position stratégique fait de Tanger Med un maillon essentiel pour la connectivité et le commerce dans la région.

Quantité négligeable

Se rendant compte de cette montée en puissance inévitable, le pouvoir algérien a tenté d’imposer un boycott à ce port. Mais pour quel effet ? “Entre Tanger Med et le port d’Oran, le flux se limite à un trafic de 20.000 conteneurs par an, à comparer avec plus de 8,6 millions de conteneurs EVP (Equivalent Vingt Pieds) traités par an par le complexe portuaire. C’est une quantité marginale qui ne va certainement pas affecter l’activité du premier port d’Afrique et de la Méditerranée”, nous révèle El Mostafa Fakhir.

De plus, le terminal n’est pas géré directement par TMSA (Tanger Med Special Agency), mais à travers une concession à APM Terminals, filiale de Maersk. “Tanger Med perçoit une redevance annuelle de la part de APM Terminals. Et c’est cette entreprise qui touche des frais sur les diverses opérations, notamment le transbordement. Les caisses de l’Etat ne seront donc pas affectées”, nous détaille un responsable chez un armateur international.

Enfin, il ne faut pas oublier que si le port de Tanger Med est énorme, il est déjà exploité au maximum de sa capacité. “L’espace marginal, libéré par le boycott algérien, sera très rapidement récupéré pour d’autres activités”, poursuit le responsable ayant requis l’anonymat.

Avantage compétitif

En réalité, Tanger Med était davantage un atout qu’un concurrent pour notre voisin de l’Est. ”L’Algérie profitait de Tanger Med qui représentait un vrai avantage compétitif pour son commerce extérieur, puisque le pays pouvait prétendre, grâce au port marocain, à une réduction significative de ses coûts logistiques. Il lui assurait une connectivité avec plus de 170 ports dans le monde avec un transit time de moins de 20 jours”, renchérit El Mostafa Fakhir.

Prise à son propre jeu, l’Algérie est désormais réduite à jongler entre deux options : soit opter pour un transbordement depuis les ports d’Algésiras et de Valence, déjà saturés et où les délais d’attente peuvent s’étirer sur plusieurs semaines, soit patienter en espérant que quelques rares bateaux en provenance des ports asiatiques daignent faire route directement vers les ports algériens.

Cela va considérablement renchérir le coût logistique des importations algériennes. “Les taux de fret sont beaucoup plus chers en Algérie qu’au Maroc, entre 1000 et 1500 dollars de plus. Cette décision va augmenter encore plus ces taux”, prédit un responsable chez un armateur international.

Statut incontestable

Au-delà de son impact économique, une telle décision envoie également un message peu reluisant de l’Algérie. Elle laisse entrevoir aux yeux des armateurs et des exportateurs une image d’instabilité et d’imprévisibilité.

Les acteurs économiques risquent de percevoir ce pays comme peu fiable, étant donné qu’il est sujet à des décisions arbitraires perturbant le commerce et bouleversant leurs plans.

“Les armateurs internationaux assurent chaque jour des milliers de liaisons maritimes. Leur principale préoccupation est de minimiser les coûts de transport afin de maximiser leurs profits. S’ils se sont tous précipités vers Tanger Med, c’est parce que ce port leur offre un gain de temps et d’argent considérable. Ce statut ne sera pas contesté de sitôt par d’autres ports, encore moins par ceux de l’Algérie”, résume un professionnel du secteur.

3 questions à El Mostafa Fakhir : “Le boycott algérien ne va certainement pas affecter l’activité du premier port d’Afrique et de la Méditerranée”

Expert reconnu et consultant dans les activités de transport et de logistique, El Mostafa Fakhir a répondu à nos questions concernant l’éventuel impact du boycott algérien sur les activités du port Tanger Med.

- Le boycott algérien aura-t-il un impact sur l’activité de Tanger Med ?

Entre Tanger Med et le port d’Oran, le flux se limite à un trafic de 20.000 conteneurs par an, à comparer avec plus de 8,6 millions de conteneurs EVP (Equivalent Vingt Pieds) traités par an par le complexe portuaire. C’est une quantité marginale qui ne va certainement pas affecter l’activité du premier port d’Afrique et de la Méditerranée.

- Pourquoi le transbordement vers les ports algériens se fait à partir de Tanger Med ?

Imaginons un bateau venant de Chine transportant 20.000 conteneurs. Pour des raisons de coûts et de temps, il ne peut pas s’arrêter à chaque port pour déposer 400 ou 500 conteneurs. Il s’arrête donc dans les grands ports pour déposer 4.000 ou 5.000 conteneurs. Et après, des navires de plus petites tailles les acheminent vers des ports à proximité. Pour le cas de Tanger Med, des services réguliers le relient aux ports de la Méditerranée du Nord, du Sud et des pays d’Afrique de l’Ouest.

- Quel est l’impact d’une telle décision pour l’Algérie ?

Désormais, l’Algérie n’a d’autres choix que d’attendre les rares navires qui partent de Chine et qui n’escalent pas à Tanger Med pour acheminer ses conteneurs.

En réalité, l’Algérie profitait de Tanger Med qui représentait un vrai avantage compétitif pour son commerce extérieur, puisque le pays pouvait prétendre grâce au port marocain à une réduction significative de ses coûts logistiques car il lui assurait une connectivité avec plus de 170 ports dans le monde avec un transit time de moins de 20 jours.

Crise en mer Rouge : Le Joker gagnant de Tanger Med

Depuis octobre 2023, les Houthis ont intensifié leurs attaques au large du Yémen, perturbant le trafic des navires marchands dans la mer Rouge. Cette situation a provoqué une chute de 45% du passage par le canal de Suez et a généré une augmentation des frais de transport, évaluée jusqu’à 8 milliards de dollars par an, selon la Banque Mondiale. Pour contourner ces problèmes, les compagnies maritimes ont été contraintes de modifier leurs itinéraires en optant pour le cap de Bonne-Espérance afin d’atteindre la Méditerranée. Dans ce contexte, des ports plus sûrs et économiques comme Tanger Med ont été privilégiés.

Le succès indéniable de ce port marocain en fait désormais un acteur vital pour tous les pays du bassin méditerranéen. Cette ascension de Tanger Med se fait au détriment des ports concurrents en Méditerranée, tels que Gênes, Trieste, Gioia Tauro, La Valette et Le Pirée, dont la part de marché est en baisse.

Le succès indéniable de ce port marocain en fait désormais un acteur vital pour tous les pays du bassin méditerranéen. Cette ascension de Tanger Med se fait au détriment des ports concurrents en Méditerranée, tels que Gênes, Trieste, Gioia Tauro, La Valette et Le Pirée, dont la part de marché est en baisse.

Nador West Med : Un futur grand port méditerranéen

Courant 2024, le port de Tanger Med sera rejoint par un autre port d’envergure : Nador West Med. Ce port se veut un complexe industrialo-portuaire intégré doté d’un grand port en eau profonde, avec des capacités importantes pour le transbordement des conteneurs, et d’une plateforme industrielle.

Le coût de la première phase de ce complexe portuaire est estimé à plus de 10 milliards de dirhams, sachant que les infrastructures portuaires liées au projet sont conçues et étudiées pour être réalisées en plusieurs modules, de manière à offrir un potentiel de développement sur le moyen et le long terme, permettant aux opérateurs et armateurs potentiels de construire des visions et des perspectives.

Le premier module portuaire sera composé d’une digue principale d’environ 4.200 m et d’une contredigue d’environ 1200 m, un terminal à conteneurs avec un quai de 1.520 m, une profondeur de 18 m et un terre-plein de 76 ha, avec la possibilité d’ajout d’un autre quai à conteneurs.

Le complexe portuaire disposera aussi d’un terminal hydrocarbure avec 3 postes pétroliers de 20 m de profondeur, un terminal charbonnier avec un quai de 360 m et une profondeur de 20 m, un terminal d’activités diverses, un poste roulier et un quai de service. En termes de capacités annuelles, cette infrastructure permettra de traiter 3 millions de conteneurs (EVP), avec possibilité d’augmentation de cette capacité de 2 millions de conteneurs additionnels, en plus de 25 millions de tonnes d’hydrocarbures, 7 millions de tonnes de charbon et 3 millions de tonnes de marchandises diverses.

Le coût de la première phase de ce complexe portuaire est estimé à plus de 10 milliards de dirhams, sachant que les infrastructures portuaires liées au projet sont conçues et étudiées pour être réalisées en plusieurs modules, de manière à offrir un potentiel de développement sur le moyen et le long terme, permettant aux opérateurs et armateurs potentiels de construire des visions et des perspectives.

Le premier module portuaire sera composé d’une digue principale d’environ 4.200 m et d’une contredigue d’environ 1200 m, un terminal à conteneurs avec un quai de 1.520 m, une profondeur de 18 m et un terre-plein de 76 ha, avec la possibilité d’ajout d’un autre quai à conteneurs.

Le complexe portuaire disposera aussi d’un terminal hydrocarbure avec 3 postes pétroliers de 20 m de profondeur, un terminal charbonnier avec un quai de 360 m et une profondeur de 20 m, un terminal d’activités diverses, un poste roulier et un quai de service. En termes de capacités annuelles, cette infrastructure permettra de traiter 3 millions de conteneurs (EVP), avec possibilité d’augmentation de cette capacité de 2 millions de conteneurs additionnels, en plus de 25 millions de tonnes d’hydrocarbures, 7 millions de tonnes de charbon et 3 millions de tonnes de marchandises diverses.

![Boycott des ports marocains par Alger : Couacs et impacts d’une décision mal calculée [INTÉGRAL] Boycott des ports marocains par Alger : Couacs et impacts d’une décision mal calculée [INTÉGRAL]](https://www.lopinion.ma/photo/art/grande/78648286-57065030.jpg?v=1709195569)

![Boycott des ports marocains par Alger : Couacs et impacts d’une décision mal calculée [INTÉGRAL] Boycott des ports marocains par Alger : Couacs et impacts d’une décision mal calculée [INTÉGRAL]](https://www.lopinion.ma/photo/art/default/78648286-57065030.jpg?v=1709195572)

![Boycott des ports marocains par Alger : Couacs et impacts d’une décision mal calculée [INTÉGRAL] Boycott des ports marocains par Alger : Couacs et impacts d’une décision mal calculée [INTÉGRAL]](https://www.lopinion.ma/photo/art/grande/78648286-57065172.jpg?v=1709195605)

![Boycott des ports marocains par Alger : Couacs et impacts d’une décision mal calculée [INTÉGRAL] Boycott des ports marocains par Alger : Couacs et impacts d’une décision mal calculée [INTÉGRAL]](https://www.lopinion.ma/photo/art/default/78648286-57065172.jpg?v=1709195673)