La Banque centrale vient de publier son tableau de bord mensuel sur les crédits et dépôts bancaires. Ce document consolide l’activité des banques marocaines sur le mois de novembre 2022. Dans un contexte d’inflation, de ralentissement économique et d’augmentation du taux directeur, le tableau de bord de BAM est un indicateur de la réaction des agents économiques face au contexte actuel. Le 20 décembre dernier, le Conseil de BAM a décidé de relever le taux directeur de 50 points de base à 2,50%. Une décision qui devrait se refléter sur le taux débiteur (taux appliqué aux crédits) et sur le taux créditeur (intérêts versés sur les placements), et donc sur l’activité des entreprises et des ménages.

Hausse des créances en souffrance

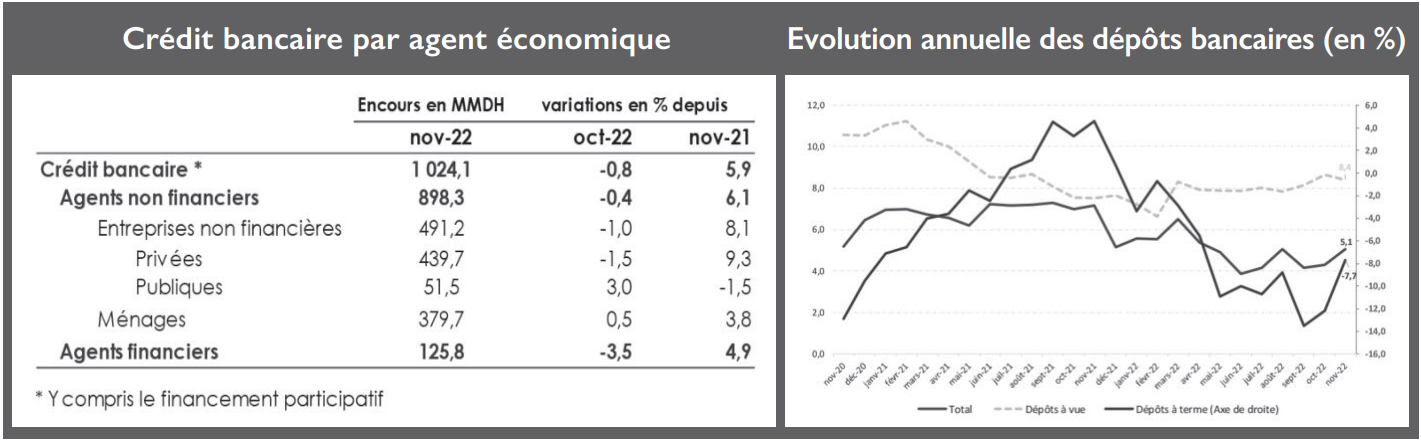

Concernant les crédits bancaires à fin novembre 2020, l’encours s’est établi à 1.024,1 milliards de dirhams, en hausse de 5,9% par rapport à l’année dernière, et en baisse de 0,8% par rapport à octobre 2022. Cette catégorie inclut les agents non financiers et les agents financiers. L’encours pour les agents financiers est de 898,3 milliards de dirhams, avec une baisse de 0,4% par rapport au mois précédent, et une hausse de 6,1% par rapport à novembre 2021.

Dans le détail, il s’agit de l’encours des entreprises non financières (491,2 milliards de dirhams), parmi lesquelles les entreprises privées (439,7 milliards de dirhams) et publiques (51,5 milliards de dirhams). Quant aux ménages, l’encours de crédits a atteint 379,7 milliards de dirhams, avec une augmentation de 0,5% par rapport à octobre 2022, et de 3,8% comparé à novembre 2021. L’encours du crédit bancaire pour les agents financiers a été de 125,8 milliards de dirhams, en baisse de 3,5% par rapport à octobre 2022 et en hausse de 4,9% par rapport à novembre de l’année d’avant.

Le document explique que l’augmentation annuelle de 9,3% des crédits aux entreprises non financières privées (ENF) résulte principalement de la hausse de 13,9% des facilités de trésorerie et de la progression de 3,1% des prêts à l’équipement. En revanche, les prêts immobiliers ont accusé un repli de 3,3%. Dans le détail, les facilités de trésorerie ont atteint 216,1 milliards de dirhams, en baisse de 3,5% par rapport au mois précédent, et en augmentation de 13,9% par rapport à novembre 2021.

Pour le crédit à l’équipement, il était de 104,8 milliards de dirhams en novembre, en hausse de 0,4% par rapport à octobre 2022 et de 3,1% par rapport à la même période une année auparavant. Le crédit immobilier a été de 50,2 milliards de dirhams, en baisse de 0,6% par rapport au mois précédent et de 3,3% par rapport à l’année précédente.

Les autres crédits, composés essentiellement du crédit-bail, d’affacturage et de diverses autres créances, se chiffrent à 16,9 milliards de dirhams, soit 6,4% de plus qu’octobre 2022 et 40,8% de plus que novembre 2021. Enfin, les créances en souffrance sont pour novembre de 51,7 milliards de dirhams, en hausse de 0,2% par rapport au mois précédent, et de 10,1% par rapport à la même période de l’année précédente.

Dans le détail, il s’agit de l’encours des entreprises non financières (491,2 milliards de dirhams), parmi lesquelles les entreprises privées (439,7 milliards de dirhams) et publiques (51,5 milliards de dirhams). Quant aux ménages, l’encours de crédits a atteint 379,7 milliards de dirhams, avec une augmentation de 0,5% par rapport à octobre 2022, et de 3,8% comparé à novembre 2021. L’encours du crédit bancaire pour les agents financiers a été de 125,8 milliards de dirhams, en baisse de 3,5% par rapport à octobre 2022 et en hausse de 4,9% par rapport à novembre de l’année d’avant.

Le document explique que l’augmentation annuelle de 9,3% des crédits aux entreprises non financières privées (ENF) résulte principalement de la hausse de 13,9% des facilités de trésorerie et de la progression de 3,1% des prêts à l’équipement. En revanche, les prêts immobiliers ont accusé un repli de 3,3%. Dans le détail, les facilités de trésorerie ont atteint 216,1 milliards de dirhams, en baisse de 3,5% par rapport au mois précédent, et en augmentation de 13,9% par rapport à novembre 2021.

Pour le crédit à l’équipement, il était de 104,8 milliards de dirhams en novembre, en hausse de 0,4% par rapport à octobre 2022 et de 3,1% par rapport à la même période une année auparavant. Le crédit immobilier a été de 50,2 milliards de dirhams, en baisse de 0,6% par rapport au mois précédent et de 3,3% par rapport à l’année précédente.

Les autres crédits, composés essentiellement du crédit-bail, d’affacturage et de diverses autres créances, se chiffrent à 16,9 milliards de dirhams, soit 6,4% de plus qu’octobre 2022 et 40,8% de plus que novembre 2021. Enfin, les créances en souffrance sont pour novembre de 51,7 milliards de dirhams, en hausse de 0,2% par rapport au mois précédent, et de 10,1% par rapport à la même période de l’année précédente.

Taux de crédit aux entreprises en augmentation

L’enquête de conjoncture de BAM indique que l’accès au financement, au T3-2022, a été jugé «normal» par 87% des entreprises industrielles et «difficile» par 11% d’entre elles. Par ailleurs, le coût du crédit aurait été en stagnation selon 72% des patrons et en hausse selon 27%.

Selon l’enquête sur les conditions d’octroi de crédit au titre du T3-2022, les critères auraient été assouplis pour les crédits de trésorerie et maintenus inchangés pour les prêts à l’équipement et à la promotion immobilière. Par taille, les critères auraient été maintenus inchangés pour les TPME et assouplis pour les GE.

Pour ce qui est de la demande, elle aurait connu une hausse tant pour les TPME que pour les GE et pour tous les objets de crédit hormis les crédits à l’équipement pour lesquels elle aurait stagné. Au T3-2022, les taux appliqués aux nouveaux crédits ont progressé à 4,12%. Par taille d’entreprise, ils se sont établis à 3,87% pour les GE et à 4,94% pour les TPME.

Selon l’enquête sur les conditions d’octroi de crédit au titre du T3-2022, les critères auraient été assouplis pour les crédits de trésorerie et maintenus inchangés pour les prêts à l’équipement et à la promotion immobilière. Par taille, les critères auraient été maintenus inchangés pour les TPME et assouplis pour les GE.

Pour ce qui est de la demande, elle aurait connu une hausse tant pour les TPME que pour les GE et pour tous les objets de crédit hormis les crédits à l’équipement pour lesquels elle aurait stagné. Au T3-2022, les taux appliqués aux nouveaux crédits ont progressé à 4,12%. Par taille d’entreprise, ils se sont établis à 3,87% pour les GE et à 4,94% pour les TPME.

5,1% de plus pour les dépôts de ménages

Les concours aux ménages ont enregistré une hausse annuelle de 3,8%, recouvrant des accroissements de 2,9% des prêts à l’habitat et de 3,7% des crédits à la consommation. Le financement participatif destiné à l’habitat, sous forme notamment de Mourabaha immobilière, a poursuivi sa progression et s’est établi à 18,7 milliards de dirhams, après 15,5 milliards de dirhams une année auparavant.

Au T3-2022, les banques déclarent des critères d’octroi inchangés aussi bien pour les prêts à l’habitat que pour les crédits à la consommation. Pour la demande, elle aurait augmenté pour les prêts à l’habitat et diminué pour ceux à la consommation. Pour ce qui est des taux appliqués aux nouveaux crédits aux ménages, ils ressortent, au T3-2022, à 4,19% pour les crédits à l’habitat et à 6,39% pour ceux à la consommation.

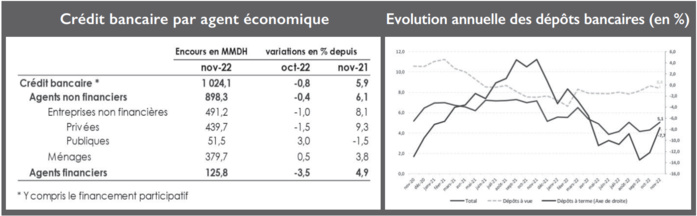

Les dépôts bancaires auprès des banques ont enregistré, à fin novembre 2022, une hausse annuelle de 5,1% pour s’établir à 1.099 milliards de dirhams. Les dépôts des ménages se sont établis à 811,8 milliards de dirhams, en hausse annuelle de 5,5% avec 195,6 MMDH détenus par les MRE. Les dépôts des entreprises privées ont, pour leur part, progressé de 9,8% pour atteindre 182,2 milliards de dirhams à fin novembre.

Le taux de rémunération des dépôts à terme à 6 mois a augmenté mensuellement de 33 points de base à 2,41% et celui à 12 mois a enregistré une hausse de 22 points de base pour s’établir à 2,63%. Pour les comptes d’épargne, leur taux minimum de rémunération a été fixé à 1,51% pour le premier semestre 2023, soit une hausse de 19 points de base par rapport au semestre précédent.

Au T3-2022, les banques déclarent des critères d’octroi inchangés aussi bien pour les prêts à l’habitat que pour les crédits à la consommation. Pour la demande, elle aurait augmenté pour les prêts à l’habitat et diminué pour ceux à la consommation. Pour ce qui est des taux appliqués aux nouveaux crédits aux ménages, ils ressortent, au T3-2022, à 4,19% pour les crédits à l’habitat et à 6,39% pour ceux à la consommation.

Les dépôts bancaires auprès des banques ont enregistré, à fin novembre 2022, une hausse annuelle de 5,1% pour s’établir à 1.099 milliards de dirhams. Les dépôts des ménages se sont établis à 811,8 milliards de dirhams, en hausse annuelle de 5,5% avec 195,6 MMDH détenus par les MRE. Les dépôts des entreprises privées ont, pour leur part, progressé de 9,8% pour atteindre 182,2 milliards de dirhams à fin novembre.

Le taux de rémunération des dépôts à terme à 6 mois a augmenté mensuellement de 33 points de base à 2,41% et celui à 12 mois a enregistré une hausse de 22 points de base pour s’établir à 2,63%. Pour les comptes d’épargne, leur taux minimum de rémunération a été fixé à 1,51% pour le premier semestre 2023, soit une hausse de 19 points de base par rapport au semestre précédent.

Soufiane CHAHID